2025-08-19 17:00:19

每經編輯|肖芮冬

針對近期市場的上漲,分享兩篇比較有意思的研報。

第一篇是中信證券發表的《水牛行情五問》,認為當前市場已經演繹出比較典型的“水牛”特征。所謂“水牛”,給出的界定則是“基本面與流動性的背離”。

復盤2010年以來所有基本面和流動性階段性背離的“水牛行情”可以發現,基本面下行期指數能連續上漲,要么是有重磅宏觀政策出臺,要么是流動性迎來全面改善的拐點,且持續時間通常不超過4個月,本輪“水牛行情”能否演化為持續時間更久的全面牛市需要觀察后續基本面(即使是結構性的)好轉情況。

如果以今年6月作為本輪市場從存量轉為增量的起點(以機構票、量化票、保險票等不同風格板塊不再相互虹吸而是同步上漲為特征),那么目前“水牛行情”才持續不到2個月,并且未來我們還是可以期待會有增量政策進一步推動基本面預期改善。

第二篇是廣發證券《流動性推升牛市,行業輪動有何特點?》,對歷史上四段比較明顯的流動性驅動的牛市進行復盤,并將流動性驅動下的區間行情分為快速輪動期和持續主線期兩個階段。

快速輪動期:

幾乎所有風格都能輪動到,但持續性不強,典型的比如2005~2006年和2014~2015年輪動前半段每個月的領漲行業基本都不一樣。

金融或者周期往往是會率先啟動,一方面上述板塊估值較低,同時又對金融政策的變化較為敏感,另一方面,對指數拉動作用也較強,容易進一步強化牛市預期,吸引更多的增量資金。

持續主線期:

盡管全A基本面并沒有改善,但部分細分方向可能在政策性提振或者產業周期支撐下,率先獲得基本面改善預期,從而成為市場持續性較強的主線。

綜合上述兩篇報告來看,從某種程度上來說,當下的A股,確實有點像是“基本面”與“流動性”的賽跑,且處于“快速輪動期”。

從年初火爆的AI,到后來的創新藥、新消費、大金融,再到近期的反內卷、大基建……熱點一個接一個。

行情輪動得比電風扇還快,機會雖多,但是想要抓住,難度很大。這種情況下,如果行業買不對的話,投資體驗可能就會比較糟糕。

所以,即便是上證指數已經站上3700點,但對不少投資者來說,依然不知道要配什么才是穩妥的選擇。其實,在這種環境下,選擇寬基指數進行配置,是最省力也最不容易出錯的。

由于寬基指數覆蓋范圍廣,所以不用特地擔心單個行業的輸贏,也避免了在市場上漲時候會缺席的焦慮。畢竟作為寬基指數,如果整個市場往上走的話,寬基指數是不會缺席的。

那么市場上寬基指數眾多,該如何選擇呢?

在中證A500指數出來之前,大部分人在選擇底倉配置時都會優先考慮滬深300指數類基金,原因無外乎表現穩健、流動性好等特點,在多變的市場中,能夠賺取一個貝塔收益。

而中證A500指數的出現,為底倉配置提供了一個新選擇,并且還是一個適時而生的新選擇。

第一,行業配置更為均衡

中證A500指數與其他主要寬基指數相比,行業配置更為均衡且覆蓋廣闊,其成份股不僅囊括市值超千億的大盤藍籌股,同時也涵蓋市值200億以下的中小盤股,市值覆蓋更為廣泛;滬深300指數成份股則全部集中在市值200億元以上的范疇。

第二,新質生產力含量更高

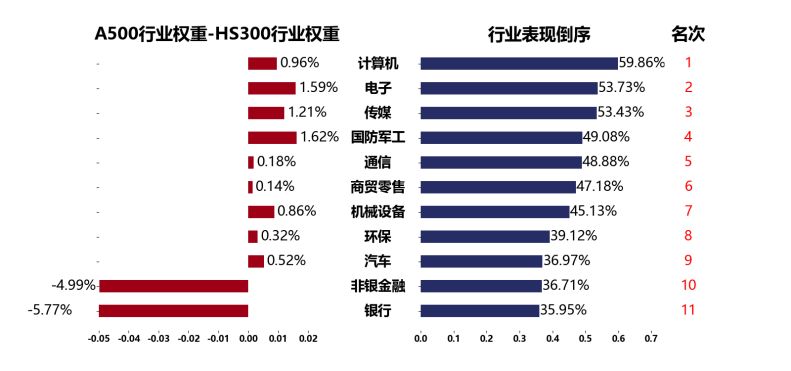

中證A500指數體現了行業中性的策略,優先納入各細分行業龍頭。值得關注的是,中證A500指數的新質生產力含量更高。相比滬深300指數,中證A500指數在非銀金融+銀行+食品飲料上減少了11%的權重,均勻分配到其余新興行業。所以,雖然同為大盤價值指數,中證A500相對更成長一些,或在市場反彈中展現出更大的彈性。

第三,歷史上“順風能跟漲,逆風不掉隊”

基于更均衡、更多新質生產力的特點,也讓中證A500在不同行情環境下有著更強的適應力。

比如說今年上半年,金融板塊持續上漲,中證A500指數在比滬深300指數少配了近10%金融的情況下,仍然以0.47%的收益率跑贏了滬深300的0.03%。(來源:Wind)

也就是說,雖然中證A500在銀行等金融板塊低配了近10%,但這些權重分配到了表現更好的行業,也就帶動了整個指數的表現,其中計算機、傳媒、電子、軍工超配比例較高。

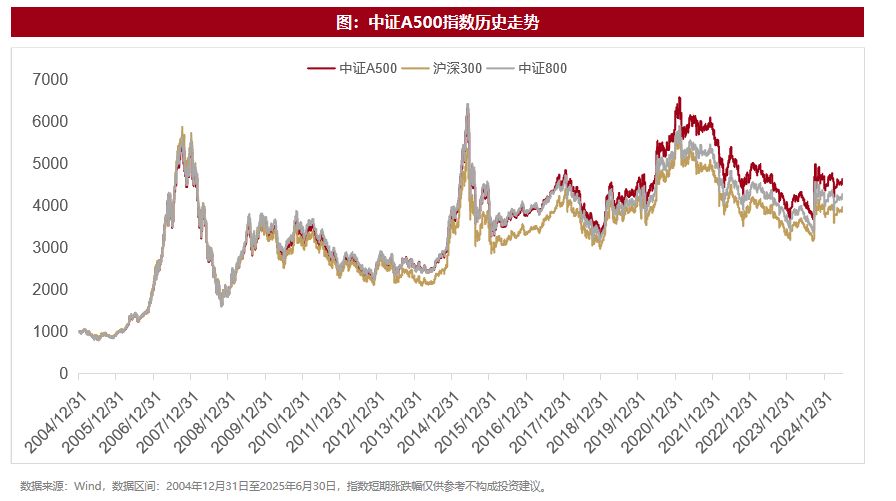

從收益上來看,歷史數據測算顯示,疊加長期持有具備平滑市場波動、享受復利效應、降低交易成本等優勢,長期持有中證A500指數收益率或高于短期持有。根據Wind數據,截至2025年6月30日,中證A500指數基日以來漲幅高達363.05%,而同期滬深300、中證800指數收益率分別為293.61%、326.30%。

那么,作為普通投資者,該如何基于中證A500指數構建投資組合,來更好地適應當下“電風扇”般的市場環境呢?

首先,在做任何投資前,都要對自身的風險承受能力和財務狀況進行評估,選擇適合自己的才是最重要的。

其次,當前行業輪動速度較快,在策略層面不宜過于激進,在任一資產上的過多配置均有可能承擔回撤風險。對于絕大多數人來說,可以采用股債商結合的策略進行布局。

權益資產方面,可以選擇像中證A500這樣的全市場寬基指數,配置中證A500ETF(159338)及其聯接基金(A類022448,C類022449,I類022610),追求跟住市場主要趨勢和整體表現,避免踏空行情。

債券市場方面,則可以布局十年國債ETF(511260),十年國債收益率作為債券市場的基準,兼顧底倉防守和一定的久期進攻屬性。

商品方面,黃金的避險屬性和貨幣屬性分別支撐其短期和中長期走勢,可以配置部分黃金基金ETF(518800)及其聯接基金(A類000218,C類004253,E類022502),價格漲跌緊密跟隨AU9999現貨合約,本質上相當于直接投資現貨黃金,把握“弱美元時代”的黃金機遇。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP