每日經(jīng)濟新聞 2021-11-04 21:03:18

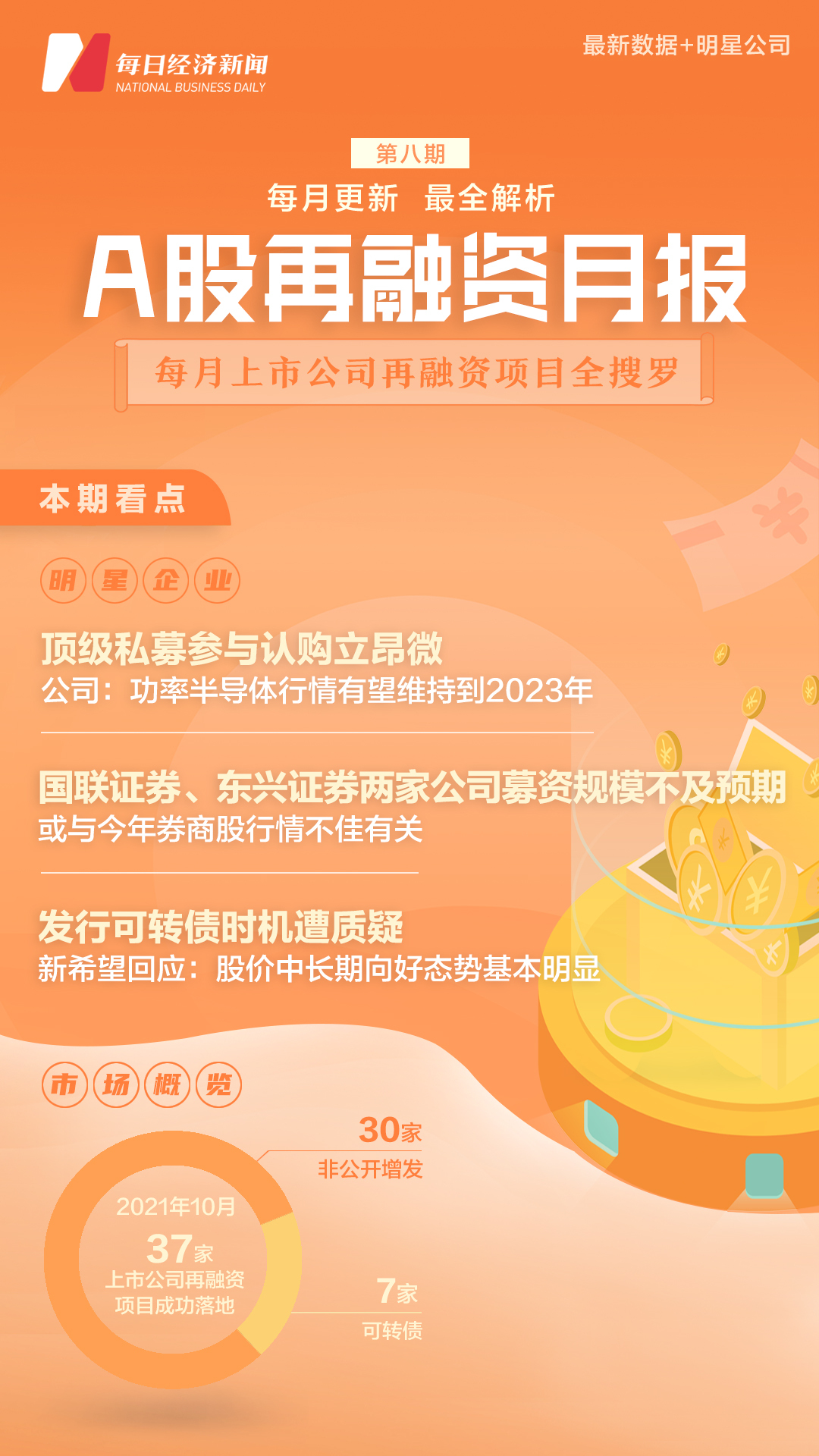

◎雖然有十一黃金周的假期,2021年10月,37家上市公司再融資項目成功落地,合計募資619.63億元,相比9月份614.62億元的募資規(guī)模基本持平。

◎立昂微這一波業(yè)績增長將持續(xù)多久?10月份的一次投資者調研活動中,有機構提問:“功率半導體目前景氣度較高,后續(xù)是否會下行?”對此,公司方面回復稱,“我們認為功率半導體行業(yè)的市場行情有望維持到2023年上半年。”

◎不止是國聯(lián)證券和東興證券募資情況不及預期,今年以來,除了年初的西部證券74億元定增項目實現(xiàn)了100%募足,其他券商定增項目均未能足額募資。資深投行人士王驥躍分析稱,今年券商股表現(xiàn)整體不佳,所以定增市場的再融資確實有發(fā)行難度。

每經(jīng)記者|陳晴 每經(jīng)編輯|魏官紅

2020年2月,A股再融資新規(guī)正式落地,此次政策修訂包括精簡發(fā)行條件、松綁非公開發(fā)行制度、給予上市公司更大空間等方面。

2020年7月,證監(jiān)會、上交所也分別發(fā)布了針對科創(chuàng)板上市公司的再融資新規(guī)。這些新規(guī)實施以來,上市公司再融資熱情逐步上升,市場活躍度明顯增加。

截至目前,A股上市公司再融資的途徑包括增發(fā)(公開或非公開)、配股、發(fā)行可轉債、發(fā)行優(yōu)先股等。從2021年3月開始,每期再融資月報按照上市公司市值、募資總金額、投資者關注度等指標,選出重要性為4星及5星的上市公司再融資項目詳細評述。

根據(jù)Wind數(shù)據(jù)統(tǒng)計,2021年10月,37家上市公司再融資項目成功落地,其中包括30家公司的非公開增發(fā)、7家公司的可轉債。37家公司10月份合計募資619.63億元,相比9月份614.62億元的募資規(guī)模基本持平。

10月份的再融資市場,有著不少亮點。例如,頂級私募景林資產(chǎn)旗下基金參與半導體硅材料龍頭企業(yè)之一立昂微的定增;兩家券商雖然定增不及預期,但多家同行紛紛來捧場;繼“豬茅”牧原股份之后,新希望也通過可轉債募資81.5億元。而對于投資者關于此次可轉債發(fā)行時機的疑問,新希望回應稱“股價中長期向好的態(tài)勢基本明顯”……

10月份的眾多定增項目中,立昂微(605358,SH)以52億元的募資規(guī)模居首。作為國內(nèi)半導體硅材料龍頭企業(yè)之一,立昂微是去年9月上市的次新股,相比上市時近2億元的募資規(guī)模,公司此次定增募資規(guī)模達到了IPO募資規(guī)模的26倍。

立昂微此次大手筆定增進行得比較順利,其以91.63元/股的發(fā)行價格向22名特定對象發(fā)行的股票數(shù)量5675萬股,募資總額約52億元;扣除各項發(fā)行費用后,募集資金凈額為51.5億元。

從機構參與情況來看,南方基金、財通基金、博時基金和諾德基金等4家公募基金合計斥資約16.13億元參與此次定增。此外,頂級私募景林資產(chǎn)旗下的兩只基金也參加了定增。

值得一提的是,今年7月底股價達到188.07元/股的高峰后,近三個月,立昂微股價持續(xù)回調,至10月末以117.59元/股報收,相比高峰期下跌了超過三成。

為何股價大幅回調,眾多機構仍然入股立昂微?事實上,不止是立昂微,今年三季度以來,整個A股半導體板塊股價陷入調整。Wind數(shù)據(jù)顯示,半導體板塊8月至10月份3個月時間,下跌幅度達到18.35%。

不過,從近期發(fā)布的三季報來看,多家半導體公司業(yè)績表現(xiàn)不錯,其中就包括立昂微。今年前三季度,立昂微實現(xiàn)營業(yè)收入17.53億元,同比增長69.76%;歸屬于上市公司股東的凈利潤4.04億元,同比增長208.91%。其中,第三季度歸屬于上市公司股東的凈利潤1.95億元,同比增長257.31%。

對于立昂微業(yè)績的增長,國元證券近期在研報中分析稱,受國家政策驅動,半導體國產(chǎn)替代進程加速,帶動上游硅片需求增加,公司訂單飽滿,產(chǎn)品銷量大幅提升,產(chǎn)品結構優(yōu)化,成本費用管控力度加強,同時疊加6寸、8寸硅片以及功率器件等產(chǎn)品緊缺漲價,公司盈利能力增長,業(yè)績大幅提升。

立昂微這一波業(yè)績增長將持續(xù)多久?10月份的一次投資者調研活動中,有機構提問:“功率半導體目前景氣度較高,后續(xù)是否會下行?”對此,公司方面回復稱,“我們認為功率半導體行業(yè)的市場行情有望維持到2023年上半年。”

值得一提的是,解禁不久的立昂微就收到了股東們的減持計劃。9月13日,公司公告稱,第二大股東寧波利時信息科技有限公司、公司董事、副總經(jīng)理吳能云等四位股東合計擬減持不超過1248.40萬股公司股份,約占公司總股本的3.12%,以當日收盤價計算,四位股東將套現(xiàn)超14億元。

除了立昂微,10月份的定增項目中,國聯(lián)證券和東興證券兩家證券公司的募資規(guī)模緊隨其后。

國聯(lián)證券(601456,SH)于去年7月順利登陸上交所,實現(xiàn)A+H股兩地上市。公司原計劃募集資金總額不超過65億元,但實際募集資金總額為50.9億元,實際募資規(guī)模相比原計劃募資上限縮水超過兩成。

不過,國聯(lián)證券此次發(fā)行也引來了多家知名機構的參與。其中,中國銀河證券、光大證券、中金公司、海通證券等六大券商合計認購19.33億元,約占募資總額的38%。財通基金、諾德基金、信達澳銀等六家公募基金合計認購17.92億元,約占募資總額的35%。

除了國聯(lián)證券,10月,東興證券(601198,SH)的定增項目也終于落地。相比最初預計募資額不超過70億元,東興證券最終的募資額是45億元,資金的募足率接近65%。

此次東興證券的14位投資者中,有4名個人投資者斥資6.25億元入股。此外,中信證券、申萬宏源、銀河證券、光大證券四家券商也大力“捧場”入股。此次定增后,銀河證券、中信證券進入東興證券前十大股東行列。

東興證券此次定增落地,被業(yè)內(nèi)稱為一場“及時雨”。就在不久前,東興證券發(fā)布公告稱,其擬與中國誠通控股集團有限公司聯(lián)合受讓新時代證券掛牌轉讓股份。其中,東興證券擬以自有資金出資取得新時代證券34.385%股權。以新時代證券131.35億元的掛牌底價計算,其出資額與此次定增募資額基本相當。

值得一提的是,不止是國聯(lián)證券和東興證券募資情況不及預期,今年以來,除了年初的西部證券74億元定增項目實現(xiàn)了100%募足,其他券商定增項目均未能足額募資,資金募足率最高的為國聯(lián)證券的78%。而在2020年,國信證券的150億元定增、海通證券的200億元定增、中信證券的135億元定增,都曾100%足額募資完畢。

為什么今年以來多家券商定增募資不及預期?Wind數(shù)據(jù)顯示,今年前10個月,A股券商股累計下跌16.96%。就此,資深投行人士王驥躍接受《每日經(jīng)濟新聞》記者采訪時分析稱,今年券商股表現(xiàn)整體不佳,所以定增市場的再融資確實有發(fā)行難度。“這兩家公司(國聯(lián)證券和東興證券)不是大券商,能發(fā)出去已屬不易。”

行業(yè)環(huán)境不佳,多家券商選擇抱團發(fā)展,今年以來,多家券商參與同行定增。除了國聯(lián)證券和東興證券,在今年5月天風證券的定增中,銀河證券、申萬宏源、開源證券、聯(lián)儲證券和東海證券等五家券商合計認購16.22億元,約占其募資總額的20%。

今年10月,共有7家公司實現(xiàn)可轉債發(fā)行,共募集資金約144億元。其中,募資規(guī)模最大的是新希望(000876,SZ)發(fā)行的希望轉2。

新希望此次募集81.5億元資金,扣除發(fā)行費用后將用于投資18個生豬養(yǎng)殖項目及償還銀行貸款。其中,計劃投入生豬養(yǎng)殖項目57.05億元、償還銀行貸款24.45億元。

對于新希望的可轉債發(fā)行,有投資者近期質疑稱,“公司2021年4月23日已取得證監(jiān)會同意可轉債發(fā)行的批復,取得批復后股價持續(xù)下跌,生豬養(yǎng)殖大幅虧損,公司整體虧損,選擇半年后股價較低時發(fā)行可轉債的原因?”

今年前三季度,新希望歸屬于上市公司股東的凈利潤虧損64.01億元。而股價上,11月2日新希望以14.19元/股報收,相比一年前,股價跌幅超過四成,相比今年4月23日收盤價則下跌了約20%。

就此,新希望回復稱,公司在此時啟動可轉債發(fā)行工作是根據(jù)資本市場及公司自身情況綜合考慮的主動選擇,主要基于兩方面原因。

新希望稱,從資本市場再融資的角度來看,由于可轉債兼顧股性和債性,其發(fā)行的時機最好是處于公司股價上升的爬坡期,股價有比較好的預期,受市場追捧,一方面有利于整體認購的積極性,促使順利完成發(fā)行,投資者也能獲得比較好的投資預期;另一方面,在股價的上升期,也比較容易推進后期的轉股工作。

王驥躍也表示,業(yè)績和股價波動對轉債肯定有所影響,尤其是股價,發(fā)行前的均價股價直接決定了轉股價格。如果在下跌周期內(nèi),轉債的發(fā)行也會有壓力,所以轉債需要選擇合適的時間窗口。

新希望表示,公司股價受這一輪豬周期豬價下跌的影響,今年上半年大幅下跌,并在8月底基本探底,自7月以來,國內(nèi)能繁母豬存欄已連續(xù)三月環(huán)比下降,疊加進入豬肉四季度消費需求回暖,未來生豬供應供需結構反轉的跡象基本顯現(xiàn)。“公司股價也在近兩個月實現(xiàn)部分修復,股價中長期向好的態(tài)勢基本明顯。”

新希望還表示,公司持續(xù)推進生豬養(yǎng)殖項目的資本投資,在前期轉債未發(fā)行的過程中,持續(xù)以自有資金完成募投項目的資金投入,公司階段性安排資金的投資和融資,在當前安排轉債的發(fā)行工作,不僅是基于對養(yǎng)豬投資的長期堅定信心,也是為了推動實現(xiàn)部分養(yǎng)豬項目盡快達產(chǎn),同時置換部分前期資金用于其他養(yǎng)豬項目的投資開發(fā)工作。

《每日經(jīng)濟新聞》記者注意到,不止是新希望,生豬價格下跌之際再融資的企業(yè)并不少。今年8月份,素有“豬茅”之稱的牧原股份(002714,SZ)也通過可轉債募資95.50億元。順利完成發(fā)行后,9月10日,即上市交易首日,牧原轉債盤中漲30%,觸發(fā)臨時停牌;最終以128.8元/張報收,漲幅28.8%。

當然,有人歡喜有人憂。今年以來,也有多家生豬養(yǎng)殖企業(yè)的定增情況不及預期。例如巨星農(nóng)牧,原本計劃募資不超過28億元,但實際募資僅4.2億元,僅完成計劃的15%。

總結:

雖然經(jīng)歷了“十一黃金周”,10月份的再融資市場合計募集資金619.63億元,與9月份614.62億元的募資規(guī)模基本相當。

從定增方面來看,10月份30家公司預計定增募資564.45億元,實際定增募資總額475.64億元,實際募資金額大約占預計募資金額比例的84.27%,相比9月份的87.53%小幅回落。

84.27%的定增募集資金比例背后,部分公司募資情況不及預期。除了券商股國聯(lián)證券和東興證券,定增不如意的公司還包括東華軟件、奧飛娛樂、英維克、曲江文旅等。

定增市場不順,部分公司選擇了抱團取暖。除了國聯(lián)證券和東興證券引來多家券商同行的投資,近期,韋爾股份也公告稱,全資企業(yè)紹興韋豪企業(yè)管理咨詢合伙企業(yè)(有限合伙)擬以自有資金5.5億元參與認購北京君正定增股份。韋爾股份、北京君正均為國內(nèi)領先的半導體公司,此前雙方就曾有過業(yè)務合作。

對于上市公司同行之間的互相投資,資深投行人士王驥躍近日接受《每日經(jīng)濟新聞》記者采訪時表示,同行之間參與定增是常見的事情,因為同行之間一般比較了解。當然,同行之間參與定增也可能有其他方面的考慮,比如可以去參加股東大會,或者可以借此機會實現(xiàn)業(yè)務協(xié)作等。

不過,王驥躍表示,雖然同行之間比較知根知底,但對于投資者來說也不宜簡單跟風。因為上市公司同行之間的投資,有財務投資的方面,也有戰(zhàn)略意圖的方面,投資者則應該結合其他方面,綜合來看,做出自己的投資決策。

如需轉載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關注每日經(jīng)濟新聞APP