每日經濟新聞 2025-10-09 16:01:55

每經編輯|段煉

10月9日早間,匯豐控股及恒生銀行聯合發布重磅公告,宣布匯豐亞太作為要約人,已要求恒生銀行董事會向計劃股東提呈私有化建議,交易估值約為2903億港元。

值得注意的是,香港股市恒生指數即是由恒生銀行全資附屬機構恒生指數有限公司編算和管理。

溢價30.3%,擬支付超1000億港元

匯豐:體現了對香港市場的信心

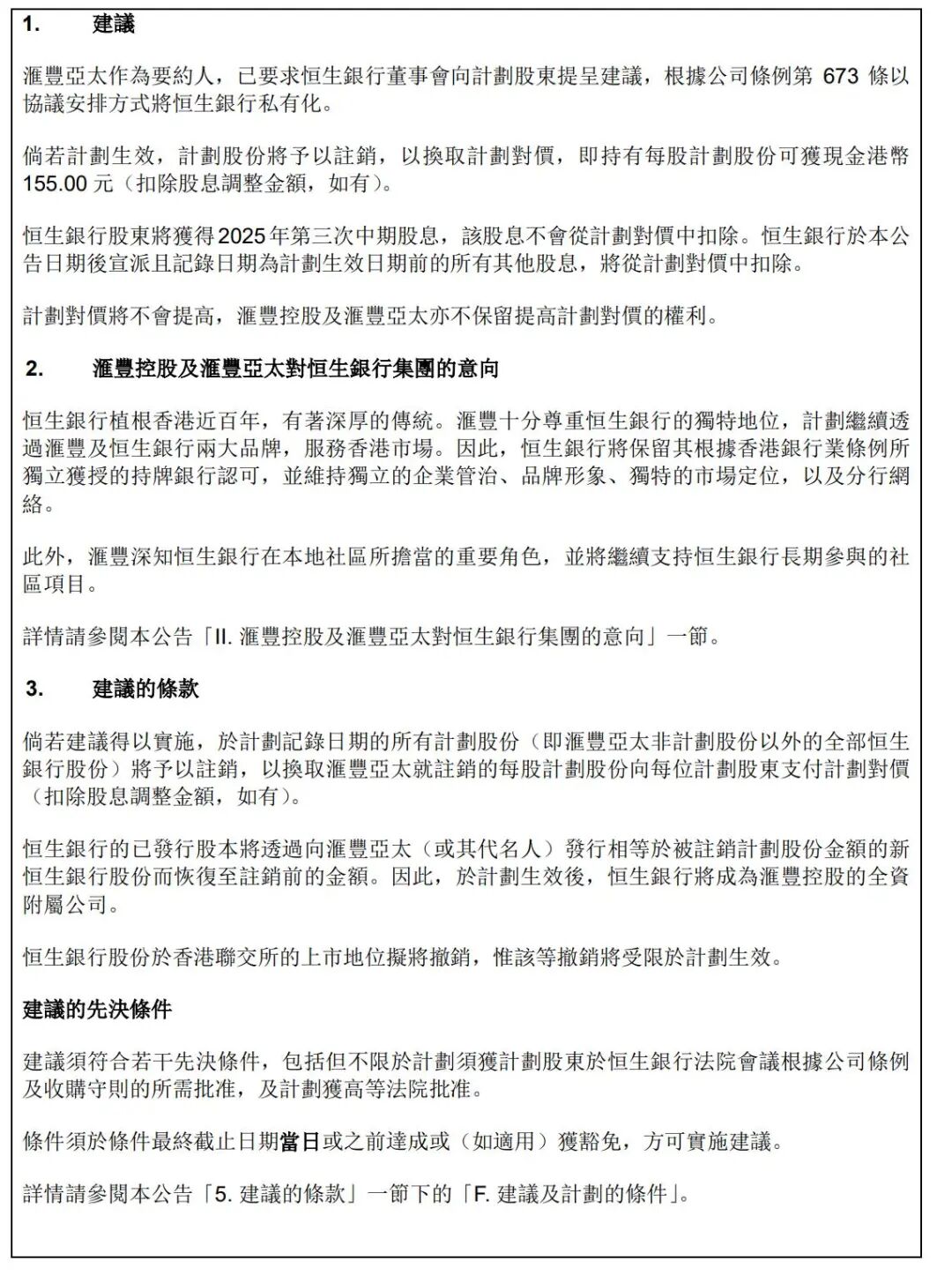

根據公告,此次私有化將根據公司條例第673條下的協議安排方式進行,若計劃最終生效,恒生銀行計劃股份將全部注銷,股東每股可獲155港元現金對價。

作為香港銀行業的重要參與者,恒生銀行此次私有化提議迅速引發市場廣泛關注,兩大金融品牌的未來協同與獨立運營規劃成為焦點。

公告明確了此次私有化的核心交易條款。根據公告細節,此次私有化對價定為每股155港元,較恒生銀行前一交易日每股119港元的收盤價溢價30.3%,隱含2025年上半年市賬率1.8倍,顯著高于香港同業水平。

若計劃生效,匯豐亞太需向計劃股東支付的現金總額約為1061.56億港元。

值得注意的是,恒生銀行2025年第三次中期股息將全額派發給股東,不會從對價中扣除,后續若有其他股息則將進行相應調整,且匯豐明確表示不會提高對價。

私有化實施完成后,恒生銀行將成為匯豐控股的全資附屬公司,并從港交所退市。從財務影響來看,此次私有化預計提升匯豐控股每股普通股盈利。數據顯示,截至2025年6月30日,匯豐最新公布CET1比率為14.6%,預計私有化后首日資本影響約125個基點。

據悉,這項建議須待多項條件達成后方可實施,包括獲得計劃股東、高等法院批準等。匯豐亞太將以集團內部資源支付所需資金,預計交易將于2026年上半年完成。

匯豐控股行政總裁艾橋智在相關報道指出,30%的溢價體現了對香港市場的信心,稱此舉是"對香港作為國際金融中心地位的重大投資"。

匯豐:不會改變核心運營架構

恒生銀行大漲,匯豐控股大跌

對于市場關注的運營獨立性問題,匯豐在公告中明確承諾,將充分尊重恒生銀行的獨特市場地位,私有化后并不會改變其核心運營架構。具體來看,恒生銀行將繼續保留三項關鍵“獨立性”:一是保留根據香港銀行業條例獨立獲授的持牌銀行認可資質,確保業務合規性與運營自主性;二是保持獨立的企業管治體系、品牌形象及獨特市場定位,避免因私有化導致品牌辨識度下降;三是保留現有的分行網絡,保障客戶服務。

匯豐控股在公告中稱,恒生銀行植根香港近百年,有著深厚的傳統。匯豐十分尊重恒生銀行的獨特地位,計劃繼續透過匯豐和恒生銀行兩大品牌,服務香港市場。此外,匯豐控股表示,匯豐深知恒生銀行在本地社區所擔當的重要角色,并將繼續支持恒生銀行長期參與的社區項目。

晨星分析師Michael Makdad指出,母子公司雙重上市存在治理冗余,私有化有助于優化決策效率。雖然交易溢價可能攤薄匯豐每股盈利,但協同效應或帶來長期價值。

香港金管局也回應稱,已與相關銀行保持溝通,將按既定程序進行監管審批。

今年上半年,恒生銀行實現營業收入209.75億港元,同比增長3%;除稅前溢利80.97億港元,同比下跌28.39%;股東應得溢利下跌30.46%,為68.80億港元;每股盈利減少34%,為每股3.34港元。

恒生銀行執行董事兼行政總裁施穎茵表示,盡管市場受到不明朗因素影響,但恒生銀行在發展多元化收入來源及擴大客戶群的長線策略支持下,業務表現仍保持韌性;以后將繼續審慎管理風險,并為未來增長奠定穩健基礎。

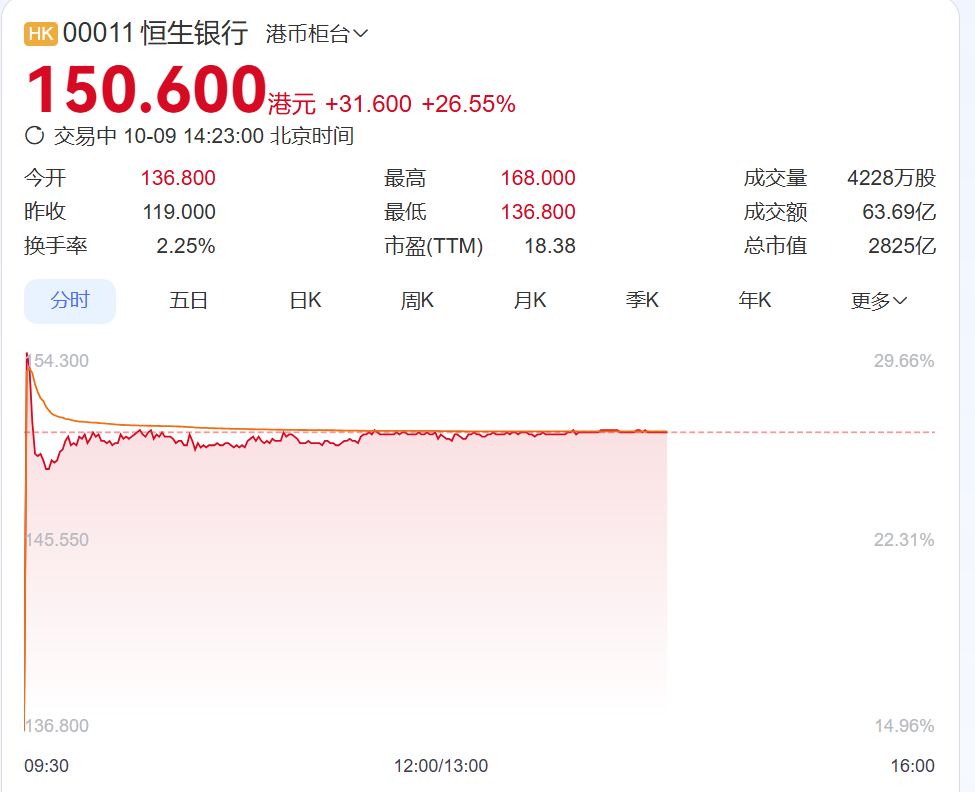

10月9日,恒生銀行股價暴漲,截至發稿漲超26%,總市值2825億港元。

不過匯豐控股的股價卻大跌,截至發稿跌超6%。

(聲明:文章內容 和數據僅供參考,不構成投資建議。投資者據此操作,風險自擔。)

編輯|段煉 杜波

校對|陳柯名

封面圖片:視覺中國(圖文無關)

每日經濟新聞綜合自上市公司公告、中國基金報、財聯社、公開資料等

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP